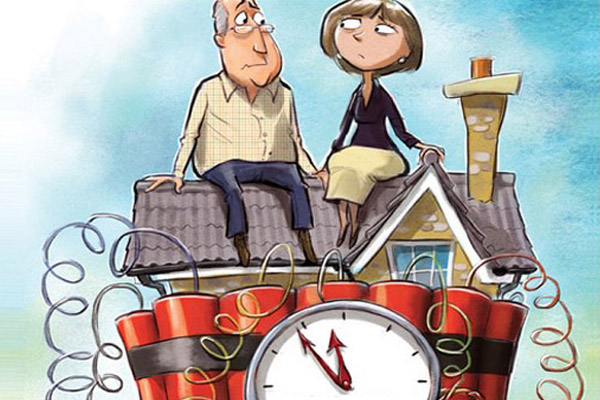

Чем рискует ипотечный заемщик?

Сегодня практически нет людей, которые бы не знали о том, что значит слово «ипотека». Причем о значении этого термина знают не только те, кто уже успел лично познакомиться с таким банковским продуктом, но и даже те, кто специально никогда не интересовались подобным вопросом. Да и как не знать - сейчас информацию об ипотечных кредитах можно встретить и в интернете, и в СМИ, и в специальных брошюрах, и проспектах. Причем информация об этом продукте весьма разнообразна – это и банковские предложения, и условия предоставления кредита, и критерии его погашения, и возможные риски финансового учреждения (от которых, собственно, и будет зависеть стоимость кредита). А вот о рисках, которые ожидают ипотечного заемщика распространяться как-то не принято.

С чего начинается ипотека?

Для начала хотелось бы отметить, что ипотека на жилье – это, прежде всего, разновидность потребительского кредитования. Правда, этот вид потребкредитов существенно отличается от остальных величиной одалживаемых средств, в связи с чем ипотечный заемщик, чтобы получить такой заем, вынужден будет изрядно потрудиться.

В первую очередь, это касается необходимости доказывать свою платежеспособность, причем делать это нужно не на словах, а с помощью официальной справки. И хорошо, если у соискателя помимо ежемесячной зарплаты окажутся еще и дополнительные источники дохода, которые также необходимо подтверждать документально. Также банки более благосклонно относятся к потенциальным заемщикам, у которых в собственности имеется какое-нибудь движимое или недвижимое ценное имущество.

После того, как все документы будут соискателем предоставлены, и изучены представителем финансового учреждения, наступает новый этап в оформлении ипотечного кредита – собеседование с кредитным инспектором. Причем именно от его предварительного заключения может зависеть исход поданного ходатайства.

В случае, если кредитный комитет одобрит заявку на получение займа, соискателю остается только подыскать подходящую недвижимость. Правда, не стоит забывать, что на поиски кредитуемого объекта банк дает определенный временной промежуток – от 3 до 6 месяцев. И еще – выбирая себе жилье, помните об озвученном кредитором лимите заемных средств, в противном случае - придется начинать все заново.

Чем рискует ипотечный заемщик?

Естественно, первое чем рискует ипотечный заемщик – это его деньги. К примеру, вы, решив приобрести в кредит жилье, начнете воплощать свою задумку не с поиска банка, а с подбора недвижимости. В таком случае вполне возможно, что вам придется предварительно договариваться с продавцом о том, чтобы он подождал, пока вы уладите все вопросы с потенциальным кредитором. Разумеется, продавец в свою очередь захочет получить дополнительные гарантии того, что вы не передумаете – и потребует от вас внести аванс.

Вот тут-то и кроется возможный подвох, ведь никто заранее не знает, даст банк кредит или нет. В случае, если в займе вам будет отказано, то и продавец ваш аванс возвращать не будет. Также лишиться внесенной предоплаты можно и в том случае, если финансовое учреждение, рассмотрев ваш вариант приобретаемого жилья, выдвинет к нему какие-нибудь дополнительные требования, а его продавец выполнять их откажется. Причем он будет иметь на это полное право, так как при вашей договоренности этот нюанс изначально не был оговорен.

Между тем, ипотечные риски могут возникнуть и по вине кредитодателя (причем зачастую такие ситуации возникают умышленно). Например, перед оформлением займа вы, естественно, рассчитываете на получение определенной суммы. Тем более, что вы уже соизмерили и свои финансовые возможности, и предстоящие расходы (это и первый взнос, и приобретение страхового полиса, и оплата услуг оценщика, и пр.).

Кредитор же, оценивая выбранное вами жилье, берет и занижает его стоимость. Соответственно, в таком случае уменьшается и сумма займа. Конечно, никто не говорит о каком-то глобальном снижении цены - буквально 5-10%. Впрочем, и этой разницы может оказаться более чем достаточно, чтобы застопорить процесс оформления сделки, ведь эти недостающие проценты вам придется доложить продавцу из своего кармана.